Comme chaque année, Vlercik, BDO, Banque Van Breda, Van Olmen & Wynant et Wallonie-Entreprendre Cession & Acquisition nous livrent une nouvelle édition de leur étude. Le M&A Monitor 2024 dresse l’état des lieux du marché des fusions-acquisitions en Belgique au cours de l’année écoulée (cette édition 2024 étudie donc les opérations réalisées en 2023).

Le M&A Monitor 2024 examine l’évolution du marché belge des M&A, la valorisation des entreprises cédées, le financement des transactions et le processus de ces cessions et acquisitions. Pour ce faire, les auteurs interrogent plus de 130 experts en M&A. Group P fait partie du panel retenu.

Quels sont les principaux enseignements ?

Un marché en net ralentissement

L’année 2023 a été marquée par un ralentissement important de l’activité M&A, probablement en raison de la hausse des taux d’intérêt, des obstacles macroéconomiques et des incertitudes géopolitiques. Les experts interrogés par les auteurs ont fait état d’une diminution du nombre de transactions, particulièrement pour les transactions de taille importante. On a également constaté une diminution du recours au financement par la dette.

Il est à noter que ce constat diverge de ce que nous avons pu nous-mêmes observer et des conclusions de Wallonie-Entreprendre Cession & Acquisition dans son propre rapport. La partie francophone du pays serait-elle moins touchée par le recul de l’activité M&A ? C’est possible car ce sont principalement les transactions portant sur les plus grandes entreprises qui ont diminué. Et celles-ci se situent majoritairement en Flandre, le tissu économique wallon reposant bien plus sur les petites et moyennes entreprises.

Mais un rebond attendu en 2024

Malgré ce ralentissement, les auteurs prévoient une reprise de l’activité M&A en 2024, en particulier pour les grandes transactions. Ils citent plusieurs facteurs qui pourraient soutenir cette reprise, notamment :

- Une amélioration des conditions économiques

- Une stabilisation des marchés financiers

- Une augmentation de la confiance des entreprises

Des valorisations en baisse mais toujours élevées

Selon le M&A Monitor 2024, les valorisations d’entreprises ont connu une baisse en 2023 par rapport à l’année précédente. Le multiple d’EBITDA moyen est passé de 6,7 en 2022 à 6,4 en 2023. Cette tendance se reflète dans tous les segments de taille, à l’exception des plus petites transactions (inférieures à 5 millions d’euros) où le multiple progresse légèrement, de 5,1 à 5,2.

Plusieurs facteurs expliquent cette baisse des valorisations, dont l’augmentation du coût du financement par emprunt. En effet, 59% des répondants à l’enquête M&A Monitor ont déclaré avoir observé un impact négatif sur les valorisations en raison de la hausse des taux d’intérêt.

Cette conjoncture a également entraîné une diminution du recours à la dette dans le financement des acquisitions. Les entreprises privilégient désormais davantage la croissance organique à la croissance externe.

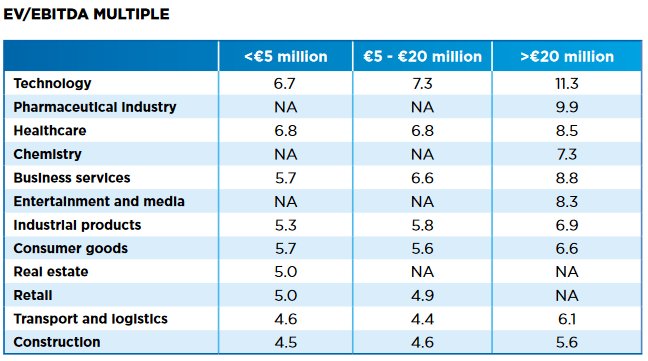

Avec toujours de grandes différences selon le secteur et la taille

Certains secteurs continuent de susciter le plus vif intérêt des investisseurs, notamment les technologies, le pharmaceutique et la santé. Ces secteurs affichent les multiples d’EBITDA les plus élevés, respectivement 11,3, 9,9 et 8,5 pour les transactions de plus de 20 millions d’euros.

En revanche, les secteurs de la construction, du commerce de détail et du transport et de la logistique enregistrent les multiples les plus bas.