Le Discounted Cash Flow (DCF) est une méthode d’évaluation financière aujourd’hui largement utilisée pour déterminer la valeur des entreprises proposées sur le marché de la transmission.

Pourquoi rencontre-t-elle autant de succès ? A quoi faut-il faire attention ?

Une logique imparable

Le DCF repose sur l’idée que la valeur d’un actif est la somme de tous ses flux de trésorerie futurs (Cash Flow) actualisés (Discounted). En d’autres termes, il s’agit de déterminer combien d’argent un actif générera à l’avenir et de ramener cet argent à sa valeur actuelle en tenant compte du temps et du risque. Le Discounted Cash Flow valorise donc l’entreprise en fonction de ce qu’elle va rapporter à l’avenir.

Cette logique fait écho à celle des personnes candidates à la reprise d’une entreprise : ce qui les intéresse est la rentabilité future de la société. Elles sont prêtes à payer un prix qu’elles pourront récupérer en un certain nombre d’années. C’est aussi ce que les banques voudront vérifier : que les flux de trésorerie futurs permettent de rembourser le prix d’acquisition. Et donc le crédit qu’elles auront accordé dans ce but.

Cette méthode est donc, de loin, celle qui nous parait la plus logique. Un très bon point pour elle.

Méthodologie

Le calcul du DCF se fait en trois étapes principales :

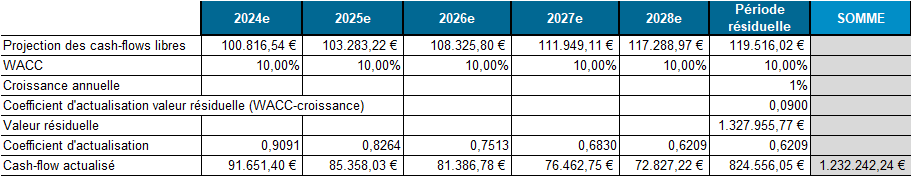

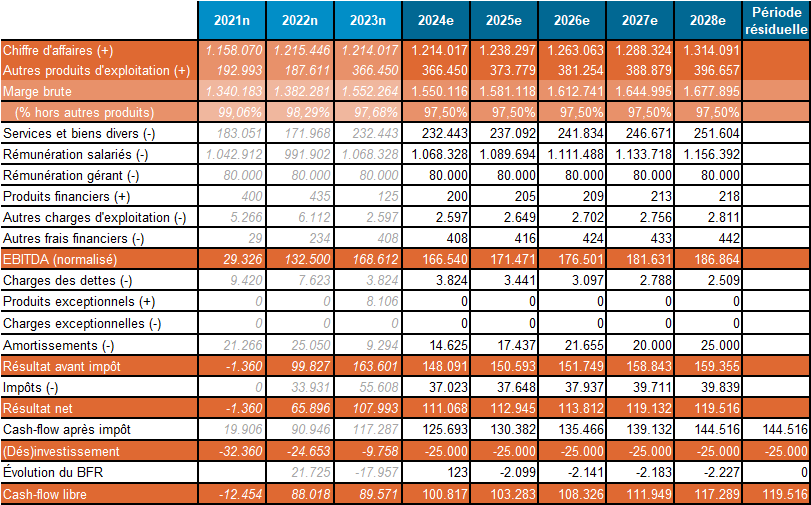

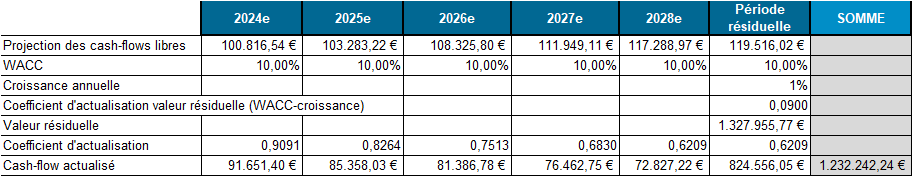

1. Estimation des flux de trésorerie futurs : Il s’agit de réaliser un plan financier détaillé sur une période généralement comprise entre 3 et 5 ans (mais qui peut être plus longue). On tente d’estimer au plus juste les montants des cash-flows que l’entreprise rachetée générera à l’avenir.

Cela peut être complexe et nécessite de prendre en compte de nombreux facteurs, tels que la croissance des revenus et la hausse des coûts, les dépenses d’investissement et les variations du besoin en fonds de roulement.

On estime également le flux de trésorerie perpétuel, celui de la période terminale. C’est-à-dire celui qui sera dégagé chaque année au-delà de la période de prévision du plan financier.

2. Actualisation des flux de trésorerie : Les flux de trésorerie futurs doivent être actualisés pour tenir compte du fait que l’argent aujourd’hui vaut plus que l’argent demain. Cela se fait en utilisant un taux d’actualisation, qui reflète le coût du capital et le risque de l’actif. Le calcul de ce taux d’actualisation (le WACC – coût pondéré moyen du capital en français) est assez complexe et méritera un article à part entière.

3. Sommation des flux de trésorerie actualisés : On fait la somme de tous les flux de trésorerie actualisés. Cela donne la valeur d’entreprise. Pour obtenir la valeur des actions, il convient encore d’ajouter la valeur des actifs non strictement nécessaires à l’activité (trésorerie excédentaire, immobilier, portefeuille de placements) et d’enlever les dettes financières (= les encours des crédits bancaires actuels, pas ceux qui seront contractés pour financer l’acquisition bien entendu).

Avantages

- Le DCF est une méthode d’évaluation largement utilisée et acceptée.

- Sa logique est relativement simple à comprendre. Et correspond à celle des candidat·e·s à la reprise et des banques.

- Il permet de prendre en compte de nombreux facteurs importants, tels que la croissance, le risque et le temps.

- Surtout, il s’intéresse au futur. Qui est plus important aux yeux des candidats-repreneurs que le passé.

Limites

Jusqu’ici le tableau semble idyllique. Mais rien n’est parfait et le modèle présente certaines limites.

1. Subjectivité dans la prévision des flux de trésorerie futurs

Il est impossible de prédire l’avenir avec précision, et les estimations des flux de trésorerie futurs peuvent être très subjectives. De petits changements dans les hypothèses peuvent entraîner des changements importants dans la valeur calculée. Gare à un excès d’optimisme de l’évaluateur !

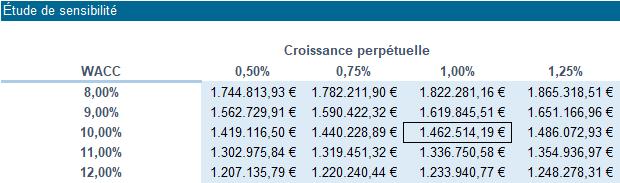

2. Sensibilité aux hypothèses

Le DCF est très sensible aux hypothèses choisies, telles que le taux d’actualisation, le taux de croissance, les dépenses d’investissement futures, etc.Il est important de tester différentes hypothèses et d’effectuer une analyse de sensibilité pour comprendre l’impact potentiel des changements dans les hypothèses clés.De nombreux paramètres entrent en ligne de compte dans le calcul du DCF.

Faire varier l’un ou l’autre de ces paramètres peut entraîner une grande variation du résultat.

Nous l’avons écrit, la détermination du taux d’actualisation en particulier est assez compliquée et technique. Comme pour le multiple d’EBITDA on cherchera des entreprises comparables pour voir quel est le rendement attendu par les investisseurs dans ce cas précis. Trouver l’entreprise exactement comparable relève du défi.

3. Un travail important

Vous l’aurez compris à la lecture de ce qui précède, cette méthode demande nettement plus de travail que le multiple de l’EBITDA. Mais cela doit permettre d’aboutir à un résultat beaucoup plus précis et beaucoup plus solide, mieux étayé. Vu l’importance de l’enjeu, ce temps vaut la peine d’être investi.

Vérifier le résultat

L’acquisition d’une PME est généralement financée par un crédit bancaire sur 7 ans, pour 70 à 80 % du prix d’acquisition (l’apport propre du repreneur représentant 20 à 30 %).

Vous avez dû réaliser un plan financier détaillé pour aboutir à déterminer la valeur de l’entreprise. Vous pouvez à présent l’utiliser pour voir si les flux de trésorerie futurs de l’entreprise seront suffisants pour faire face aux remboursements des emprunts existants et des futurs emprunts d’acquisition.

- La réponse est oui : tout va bien. A priori, le prix proposé est finançable donc probablement pas surfait.

- La réponse est non pour les premières années et oui par la suite. Cela veut peut-être dire que vos prévisions de croissance sont très optimistes. Mais pas forcément. Cela peut aussi être le cas parce que l’entreprise doit faire face dans un avenir proche à des échéances importantes de remboursement, qui ne reviendront pas par la suite. Est-il possible de refinancer ces crédits, de les étaler sur une durée plus longue que celle restante ? Ou d’obtenir une franchise d’un an sur le remboursement du capital du crédit d’acquisition ? Si cela règle le problème, la valeur déterminée par la méthode est sans doute réaliste.

- La réponse est non. Cela signifie que l’acquisition de la société n’est pas finançable aux conditions habituelles de marché. Il est probable que le résultat que vous avez obtenu soit sur-évalué. Essayez d’en identifier la cause : quel(s) paramètre(s) est(sont) trop optimiste ?