Les méthodes patrimoniales d’évaluation d’entreprise sont-elles encore adaptées aujourd’hui ?

Réponse courte : non. Sauf si la société dont vous voulez déterminer la valeur est une société patrimoniale, c’est-à-dire qu’elle a pour seule vocation de détenir des actifs (immobilier, participations).

Pour l’argumentation, voir ci-dessous.

Les méthodes patrimoniales, qu’est-ce ?

Commençons par clarifier de quoi nous parlons.

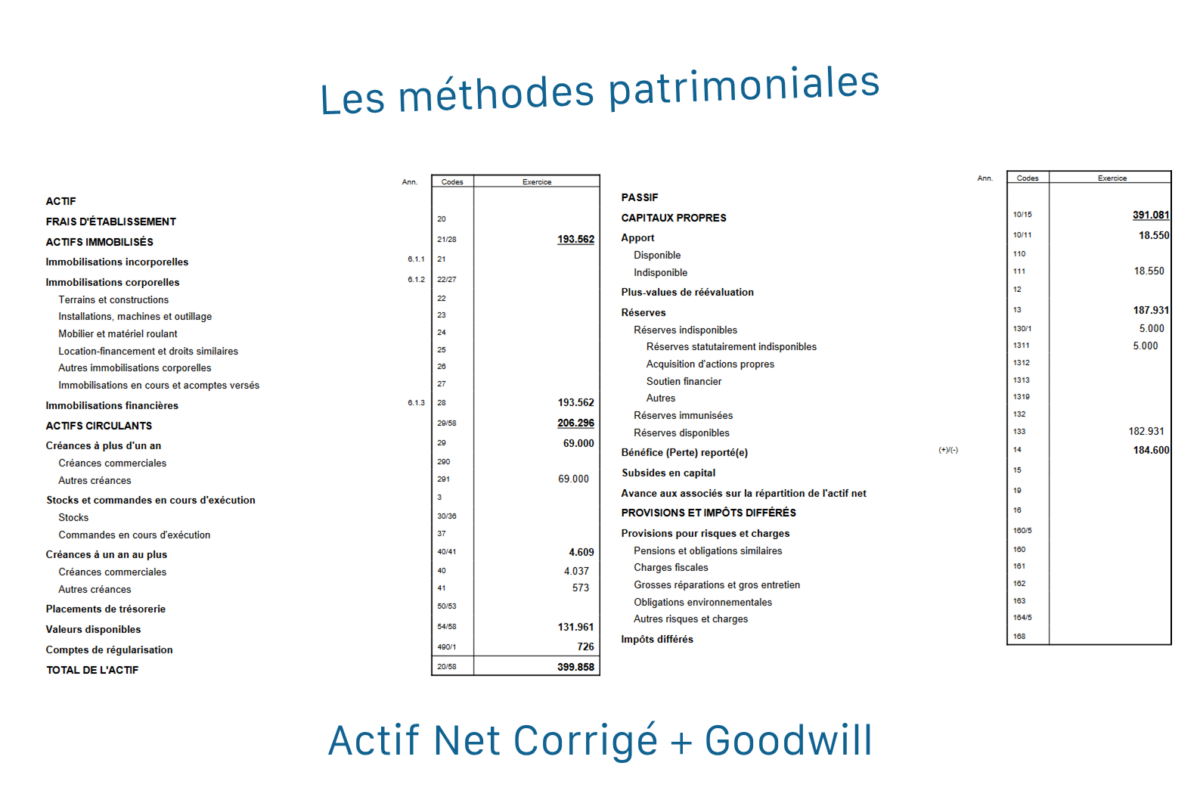

La méthode patrimoniale au sens strict, c’est la méthode qui donne une valeur à l’entreprise à travers la valeur de marché de ses capitaux propres. Autrement dit, à la valeur (de marché) des actifs diminuée de l’ensemble des dettes. Cette méthode est également appelée l’actif net corrigé (ANC), la valeur substantielle ou la valeur intrinsèque.

C’est une approche par nature conservatrice : l’entreprise vaut ce qu’elle possède. Et rien de plus.

La rentabilité n’entre pas en ligne de compte. Une société de service qui dégagerait une rentabilité très forte en ayant pour seuls actifs 5 ordinateurs et 5 bureaux ne vaudrait donc que la valeur de ces 5 ordinateurs et ces 5 bureaux. Cela ne tient bien évidemment pas la route.

LES méthodes mixtes

Pour pallier ce problème existent les méthodes mixtes. A l’Actif Net Corrigé on ajoute alors un goodwill fonction de la rentabilité. La manière de calculer ce goodwill varie selon la méthode.

Note : Certains praticiens réservent l’appellation de « méthode patrimoniale » à la seule méthode de l’Actif Net Corrigé et qualifient les autres méthodes de « mixtes ». D’autres praticiens regroupent l’ensemble de ces méthodes sous l’étiquette de « méthodes patrimoniales ». Nous utilisons cette dernière terminologie dans la suite de cet article.

De nombreuses méthodes différentes, une même logique

Les méthodes patrimoniales valorisent donc l’entreprise au départ de ce qu’elle détient (d’où leur nom) et ajoutent un goodwill (ou retirent un badwill en cas de rentabilité très faible ou négative).

Les données utilisées dans le calcul sont dès lors les suivantes :

- l’Actif Net Corrigé (ANC)

- le Résultat Net après impôts (ou plus rarement le Cash Flow)

- un taux d’actualisation (rendement attendu)

- un nombre d’années durant lesquelles on espère le maintien de la rentabilité actuelle

À partir de là, il existe un nombre important de variations.

Les méthodes patrimoniales les plus connues sont :

- Méthode de la rente abrégée du goodwill

- Méthode des praticiens

- Méthode des anglo-saxons

Nous n’entrerons pas dans le détail du fonctionnement de ces méthodes puisque nous vous déconseillons de les utiliser, mais libre à vous d’utiliser votre moteur de recherche préféré si vous souhaitez les découvrir.

Retenons simplement qu’elles postulent la juste valeur de l’entreprise selon la formule suivante : Actif Net Corrigé + Goodwill

Pourquoi ne pas les utiliser ?

Les présentations sont faites. Voyons à présent les raisons de notre réticence envers ces méthodes.

Aucun investisseur ne les utilise

Si le but de l’exercice de valorisation est d’estimer la valeur de marché d’une entreprise, il faudrait pour ce faire utiliser les méthodes qu’utilisent les personnes qui vont s’intéresser au rachat de l’entreprise.

Sans quoi, le résultat sera purement théorique.

Pourquoi les investisseurs n’utilisent-ils pas ou plus ces méthodes ? Car elles présentent…

un décalage par rapport aux attentes des investisseurs

Que cherche un investisseur lorsqu’il s’intéresse au rachat d’une PME ?

A) À faire l’acquisition d’une collection de machines, d’un stock et de créances

B) À obtenir un rendement intéressant grâce aux bénéfices de l’entreprise

Vous avez répondu B ? Nous pensons comme vous !

Ce que la personne candidate à la reprise d’une PME recherche c’est à récupérer son investissement en un certain nombre d’années. Et c’est uniquement la rentabilité (actuelle ou future) dégagée par l’entreprise qui va lui permettre ça. L’actif (net) ne reviendra pas dans sa poche : les machines ne peuvent être vendues sans être remplacées, le stock devra être recomposé au fur et à mesure qu’il est vendu, les créances clients qui seront encaissées feront la place à de nouvelles (sinon c’est que vous ne vendez rien), etc.

Seuls l’immobilier (qui peut être vendu puis repris en location) et une trésorerie excédentaire auront de l’intérêt aux yeux de la candidate-repreneuse. Le reste n’est qu’un mal nécessaire.

Or, les méthodes patrimoniales ne font pas la distinction entre les éléments qui composent l’actif. Qu’il s’agisse d’immobilier, d’outils de production, de cash ou de créances, tout est pris en compte pour déterminer l’actif net corrigé. C’est un défaut majeur. Pas seulement aux yeux des investisseurs, mais aussi de ceux des personnes qui vont financer une grande partie de l’opération.

Un décalage par rapport aux attentes des banques

Pour financer le rachat de l’entreprise, l’investisseur va devoir (ou vouloir) faire appel à une banque pour une partie importante du prix de cession. Dans le cas d’une PME on parle en général de 70 à 80 % financé par un crédit bancaire.

La durée typique d’un crédit pour l’acquisition de parts de société est de 7 ans. Exceptionnellement, si la société détient de l’immobilier, la durée pourra être plus longue.

Cela signifie que la rentabilité dégagée par l’entreprise sur les 7 prochaines années doit être suffisante pour rembourser le crédit contracté. Ici aussi, la banque ne verra que la rentabilité générée par l’entreprise et pas la valeur intrinsèque de son actif.

Sauf, à nouveau, s’il s’agit d’immobilier ou de trésorerie. Là, on vous en financera très volontiers l’achat !

Pour financer l’achat d’un actif composé essentiellement de machines, d’un stock ou de créances, il y aura beaucoup moins d’enthousiasme. L’analyste crédit ne donnera son accord que si la rentabilité de la société est suffisante pour faire face aux futures charges de remboursement du crédit d’acquisition.

CONCLUSION : OPTEZ plutôt pour des méthodes « de rendement »

Puisque les personnes qui vont analyser la possibilité de reprendre votre entreprise ne vont lui donner une valeur qu’en fonction de la rentabilité qu’elle dégage, faites comme elles ! Et oubliez les méthodes qui cherchent à valoriser ce que votre entreprise possède.

Si vous êtes candidat·e à la reprise, valorisez également l’entreprise ciblée en fonction de sa rentabilité, et uniquement de cette manière. Faute de quoi vous risquez que la banque recale votre demande de crédit et vous aurez perdu un temps précieux sur une opération impossible à financer.

Quelques clichés sur les méthodes patrimoniales

Et pourquoi, selon nous, ils sont faux.

L’Actif Net Corrigé fixe une valeur plancher.

Une entreprise peut se vendre en-deçà de son Actif Net Corrigé. Prenons l’exemple fictif d’une société qui possèderait un ANC de 800.000 €, composé exclusivement d’un stock. Cette société dégagerait un bénéfice après impôts de 20.000 € par an.

Une banque pourrait donc prêter environ 140.000 € sur 7 ans pour financer l’acquisition de cette société. NB : Ce serait moins en réalité car elles prennent une marge de sécurité et que les charges d’intérêts de ce crédit viendraient diminuer le bénéfice net (donc la capacité de remboursement). Mais gardons ce montant en tête dans cet exemple simplifié.

Pour payer 800.000 €, il serait donc nécessaire que la repreneuse apporte 660.000 € de fonds propres. Sachant qu’elle ne retirera aucun rendement pendant 7 ans (tout le bénéfice servant à rembourser l’emprunt bancaire). Puis qu’elle obtiendra un rendement mirifique de 20.000 € / 660.000 € = 3 % par an.

Vous l’aurez compris, il est très peu probable que l’opération se réalise à ce prix.

Les méthodes patrimoniales conviennent aux sociétés en difficulté.

C’est le corollaire du point précédent. Une entreprise en difficulté peut se vendre en-dessous de son Actif Net Corrigé.

Les personnes qui s’intéressent à ce type d’entreprises vont réaliser un plan financier. Ils tiendront compte non seulement du prix de rachat des parts mais aussi des investissements complémentaires qu’ils vont devoir réaliser pour remettre l’entreprise sur les bons rails. Bref, ils vont utiliser des méthodes prospectives (comme le Discounted Cash Flow) avec des hypothèses qui leur sont propres. Pas les méthodes patrimoniales.

Elles donnent le montant à investir si vous voulez créer une entreprise similaire.

Cette phrase n’est pas fausse en tant que telle. Mais si vous l’entendez, c’est sans doute parce que l’entreprise est trop peu rentable pour justifier le prix demandé. À nouveau, la valeur de rendement doit être inférieure à l’Actif Net Corrigé.

À chaque fois que cet argument a été utilisé pour tenter de convaincre un acquéreur de payer plus que la juste valeur (déterminée par le rendement, donc) s’en est suivi un dialogue ressemblant à ceci :

- Le cédant est-il un imbécile ?

- Non, c’est un homme brillant qui a su développer cette belle entreprise !

- Alors pourquoi voudriez-vous que je crée une entreprise similaire ? Un homme brillant qui connait le secteur depuis 20 ans n’a pas réussi à obtenir une meilleure rentabilité que ça. Je vais forcément faire encore moins bien !

Conclusion générale

Utilisez l’Actif Net Corrigé uniquement pour valoriser les entreprises patrimoniales (immobilières, holding).

Pour tous les autres cas, n’utilisez pas les méthodes patrimoniales pour valoriser une entreprise.