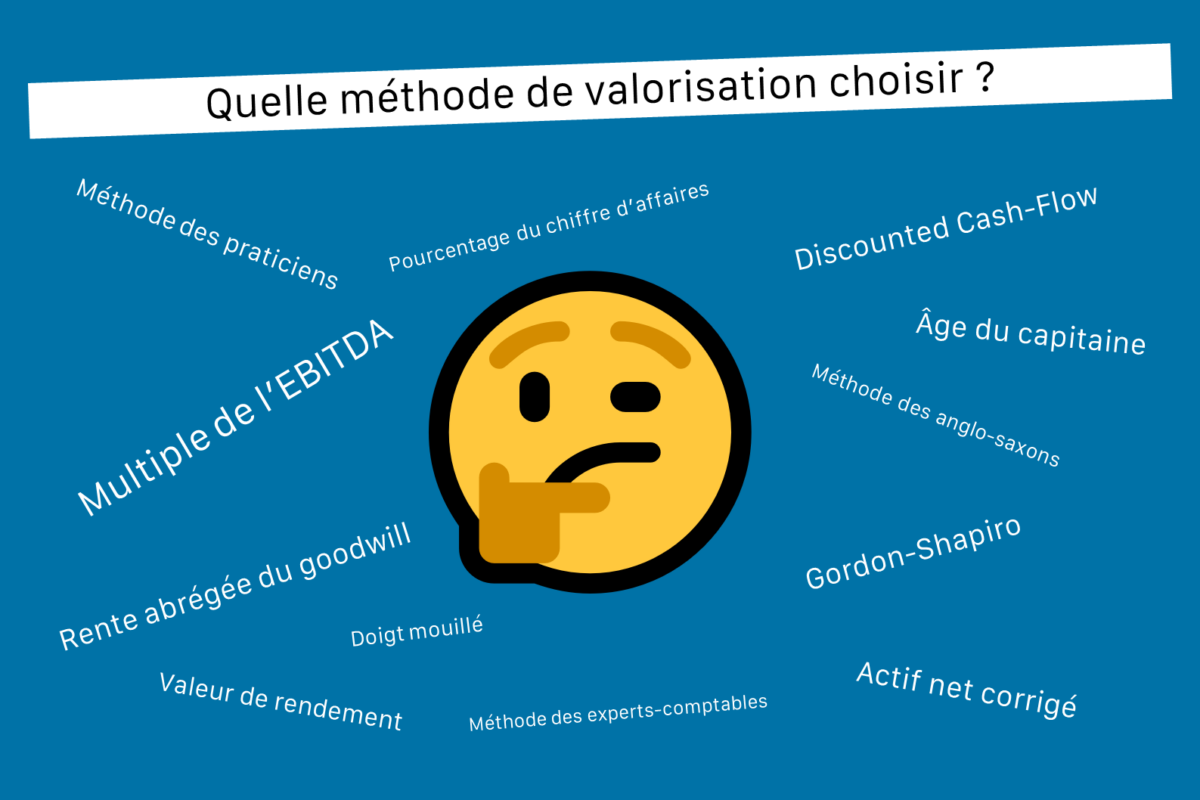

Il existe des centaines de méthodes permettant de déterminer la valeur d’une entreprise…

Si vous vous intéressez depuis un certain temps à la transmission d’entreprise, vous avez déjà dû lire quelques fois cet avertissement dans le préambule d’un dossier. Il n’est généralement pas très loin d’un rappel que la valeur (théorique) et le prix (bien réel) sont deux choses différentes.

Faut-il en déduire que l’évaluation d’une entreprise est tellement hasardeuse que donner une réponse précise est mission impossible ? Que l’évaluateur ne veut surtout pas trop se mouiller car l’exercice relève presque de l’alchimie ?

Existe-t-il réellement tant de méthodes ? Laquelle ou lesquelles retenir, sachant que les résultats qu’elles donnent peuvent être très éloignés ?

3 grandes familles de méthodes

Il existe bien d’innombrables méthodes permettant d’estimer la juste valeur d’une entreprise. Mais, bonne nouvelle, elles se répartissent en 3 grandes familles seulement. Qui sont :

1. Les méthodes des comparables (ou des multiples)

Le principe : on détermine la valeur de l’entreprise en la comparant à des entreprises semblables qui ont été vendues récemment à un prix connu.

Pour ce faire, on applique un coefficient (ou « multiple ») à un indicateur financier propre à l’entreprise. Le plus souvent, c’est aujourd’hui à l’EBITDA qu’on appliquera un multiple. Mais cela peut aussi être l’EBIT (ou l’EBE pour nos lecteurs français). Voire parfois le chiffre d’affaires dans de rares cas (agence immobilière ou courtage en assurances par exemple).

Ces méthodes sont de loin les plus utilisées aujourd’hui, au moins dans un premier temps, lorsqu’il s’agit de déterminer rapidement une première fourchette.

Ces méthodes ont en effet l’avantage d’être simples et rapides. La partie la plus dure du travail consiste à « normaliser » l’EBITDA. Une fois cela fait, le multiplier par un coefficient et ajouter la trésorerie ou retirer la dette financière nette est presque un jeu d’enfants.

Elles ne sont pas sans défaut et peuvent conduire à de grandes approximations. Nous verrons cela dans l’article qui leur sera consacré.

Elles conviennent bien à des entreprises stables, actives dans des secteurs où il y a suffisamment de transactions pour avoir de bonnes bases de comparaison.

2. Les méthodes prospectives

Le principe : l’entreprise vaut ce qu’elle va rapporter à ses bailleurs de fonds dans le futur.

La plus connue et la plus utilisée des méthodes prospectives est celle du Discounted Cash Flow (ou Actualisation des flux de trésorerie).

Pour déterminer la valeur de l’entreprise, on commence par élaborer un plan financier le plus complet et le plus réaliste possible. On détermine ainsi les cash-flow libres que l’entreprise devrait dégager à l’avenir et qui vont permettre – entre autres choses – de rembourser le prix d’acquisition payé.

C’est évidemment plus facile à dire qu’à faire ! Cela va demander beaucoup plus de travail que la méthode des comparables.

Mais le jeu en vaut la chandelle car cette méthode correspond à la logique des candidats à la reprise. Et celle de leurs banquiers. Ce qu’il veulent, c’est être sûrs que les revenus futurs leur permettront de rembourser les crédits d’acquisition. Les banques voudront également s’assurer qu’elles récupéreront leur argent.

Cette méthode complexe vaut donc la peine que nous l’explorions en détail, ce que nous ferons prochainement.

Les méthodes prospectives sont les seules adaptées aux start-ups, puisque ce sont les seules à valoriser le futur. Ces méthodes conviennent également pour des sociétés matures. Ainsi que pour des sociétés en difficulté. L’acquéreur pourra estimer les investissements nécessaires au redressement (en plus du prix de cession). Et voir si le jeu en vaut la chandelle.

3. Les méthodes patrimoniales (ou mixtes)

Le principe : l’entreprise vaut ce qu’elle possède moins ses dettes (+ un goodwill qui dépend de la rentabilité).

C’est dans cette famille que l’on va retrouver l’essentiel des méthodes existantes. Les experts ont effet cherché LA formule magique. Et en ont proposé des dizaines de variations.

Ces méthodes varient dans leur formulation. Mais elles suivent toutes le même schéma global et recourent aux mêmes indicateurs : l’actif net corrigé et le bénéfice net (ou plus rarement le cash-flow). Le niveau de ce dernier va permettre de déterminer le goodwill que l’on vient ajouter à l’actif net corrigé. Ou le badwill que l’on en soustrait. C’est au niveau du calcul du goodwill que se situent l’essentiel des différences entre les très nombreuses méthodes patrimoniales d’évaluation.

La bonne nouvelle c’est que plus aucun candidat acquéreur n’utilise ces méthodes aujourd’hui. Nous voyons pourquoi dans l’article consacré aux méthodes patrimoniales d’évaluation d’entreprises.

Une seule exception : les sociétés patrimoniales (immobilières, holding). Elles seront évaluées au moyen de leur actif net réévalué. Auquel on n’ajoutera pas de goodwill.

CAS PARTICULIERS

Signalons encore qu’il existe quelques secteurs très spécifiques avec leurs propres règles de valorisation.

Pensons par exemple aux agences immobilières ou aux courtiers en assurances. Ces sociétés se valoriseront essentiellement selon un pourcentage du chiffre d’affaires.

QUELLE MÉTHODE DE VALORISATION UTILISER POUR MON ENTREPRISE ?

Bien, nous avons vu quelles sont les différentes familles de méthodes de valorisation d’entreprise. Mais laquelle utiliser dans votre cas ?

Vous l’aurez compris, vous pouvez oublier les méthodes patrimoniales et mixtes (sauf si votre société est une société patrimoniale).

Restent donc les méthodes des comparables (Multiple de l’EBITDA principalement) et les méthodes prospectives (Discounted Cash Flow).

Les méthodes des comparables valorisent en fonction du passé (les résultats déjà obtenus) alors que les méthodes prospectives tentent de prévoir l’avenir.

Si votre société est une start-up ou en difficulté, c’est le futur qui compte et le passé est peu significatif. Si elle est mature, stable, le futur devrait être en ligne avec le passé. Ceci vous guide vers la (les) méthode(s) à utiliser dans votre cas.

Ne faites en tout cas surtout pas de moyenne arithmétique de différentes méthodes sans vous être interrogé sur la pertinence de chaque méthode. Nous avons vu dans notre article sur les erreurs de valorisation les plus fréquentes pourquoi ça n’a pas de sens. Vous risqueriez de noyer la méthode pertinente parmi d’autres qui ne le sont pas.

Conclusion

Quelle méthode d’évaluation utiliser pour votre entreprise ? Voici le tableau qui résume tout !

|

Votre entreprise est… |

Méthode(s) à utiliser |

|

Multiple de l’EBITDA Discounted Cash Flow |

|

Discounted Cash Flow |

|

Discounted Cash Flow |

|

Actif Net Réévalué |

|

Pourcentage du chiffre d’affaires |